全网最专业、最全面、更新最快的ETF数据和知识媒体平台

| 知识图文 |

木鱼ETF-从“不敢买”到“买不到” 储蓄“笼中虎”躁动“惹火”基金

发布2020-06-29 16:39

来源:中国证券报

半年时间,基金发行份额突破万亿,公募基金一下子火了。

原来对基金敬谢不敏的投资者,纷纷变身基金持有人;股市沉浮多年的老股民,也转而买起了基金。储蓄搬家的口号喊了十多年,如今似乎夙愿成真。

是什么让老百姓开始“爱上”基金?“资产荒”下优质理财产品稀缺是原因之一,而公募基金在震荡市中的不俗业绩,让市场看到了赚钱效应。当然,电商以及银行渠道的助推也功不可没。

不过,看起来正在“跑步向前”的基金行业,未来也许并非一路坦途。在业内人士看来,行业规模增长依赖新发爆款基金并非最好的选择,由资金“抱团”形成的市场结构并不稳定,基金业绩的持续性也有待进一步观察。

□本报记者王宇露张凌之

基民大军不断扩充

杨姐是某三线城市的一个普通工人,她告诉记者,现在也会在支付宝上买基金了。几年前,就有亲戚朋友让她买基金,但她一直心生警惕,总是紧捂着自己的口袋。她略有些不好意思地说:“以前我不懂这些,听到‘基金’这个词,就觉得是骗人的,哪敢买啊?就算是亲戚跟我说能赚钱,我也不敢放心地把钱交给他。存银行虽然利息不高,但起码是安全的。”后来,随着智能手机的普及,支付宝上有了余额宝,杨姐开始把闲钱放进去。“当时每天能有一两块钱进账,我就挺开心的。后来有朋友给我演示,除了存进余额宝,还可以买基金,也很方便,赚的还能更多点。一来我不用把钱交给别人,二来支付宝这么大的平台肯定不会骗人,所以我就挺放心的。虽然我还是不懂基金具体是怎么操作的,但每天能多赚几块钱,我还是挺满意的。嘿嘿。”

像杨姐这样的基民不在少数。不只是新基民大军正在扩充,很多老股民也正在向基民转变。

一位资深股民还奉劝记者:“不要自己炒股了,买基金吧。”他感慨道,“我炒了这么多年股票,也算懂点门道,但到头来发现,还是人家基金经理赚得多。尤其是今年这个市场,我完全不知道该怎么操作了。我们自己炒股,对公司和股票的研究都没办法跟基金经理比,还是要找专业的人做专业的事,不要用自己的业余爱好去挑战别人‘吃饭的家伙’。”

基金销售的火爆从公募基金规模的增长也可见一斑。基金业协会公布的数据显示,公募基金规模从2019年末的14.8万亿元到今年5月底的17.64万亿元,不到半年增长了2.84万亿元。从基金发行情况来看,数据显示,今年上半年652只新成立基金的发行份额突破万亿,达10168.55亿份,历史上仅在2015年上半年大牛市中突破过万亿。

公募基金的日益火爆,也体现在爆款基金的频现上。从年初的交银科锐科技创新和广发科技先锋,到春节后的睿远均衡价值三年、易方达研究精选,到三、四月份的汇添富中盘积极成长、易方达消费精选,再到近期的南方成长先锋、易方达优质企业,今年的爆款基金层出不穷,募集超百亿、单日售罄、比例配售等屡见不鲜。

2月18日,陈光明旗下睿远基金第二只公募产品――睿远均衡价值三年持有期混合基金发售,不仅轻松突破60亿元首募上限,触发比例配售,而且有效认购资金突破1200亿元,一举刷新公募历史上单只基金认购资金纪录,将上半年基金发行推向高潮。而从最终的低至4.90%的配售比例来看,基金行业正在发生从“不敢买”到“买不到”的深刻转变。

谁是背后推手

“之前一直买理财产品,觉得很省心,但今年理财收益太低了,现在理财到期一笔我就把它转到基金里。”一位北京的上班族告诉记者,“我还想找个不错的基金,给娃做定投。”

“资产荒”下的配置焦虑,正是公募基金日益火爆的原因之一。“近两年真的不知道把钱放哪儿好。买理财、买货基收益都很低;买信托吧,收益也比以前低了一大截,而且还很难买到,几百万元以上的‘大号’才能买到。目前好的基金收益还可以,万一市场震荡也随时可以转换成债券基金。”

一位基金人士也肯定了这个说法:“从资产配置的角度看,银行理财现在也不保本了,最近由于债券市场调整,理财产品也出现了较大波动;非标类资产正处于规模缩减周期,且收益率处于下行趋势;以前比较火的P2P,甚至现在的信托,则时不时爆雷;而当下房住不炒的政策取向,也使财富向房地产流入的趋势发生了改变。相比之下,股市具有比较明显的配置价值,而通过基金炒股正是一个不错的选择。”

以目前各类资产收益情况来看,一年期理财收益率在3%左右,一年期定期存款在1.75%左右,而主动股票基金2019年的回报中位数超过了40%,今年以来也有10%左右的收益。公募基金亮眼的业绩,成为其吸金的主要原因。

平安证券基金研究团队执行总经理贾志表示:“2019年以来,A股市场结构性行情明显,在此背景下,部分主题和板块赚钱效应显著,如医药、电子等。这样的行情特别适合公募基金的风格,一些权益基金经理在这些领域比较擅长,且长期坚持自己的风格,因此业绩比较突出,显著优于普通投资者自己的投资业绩。由此,也就形成了‘炒股不如买基金’的客观结果。”

某知名基金经理也告诉记者:“近两年的市场环境已经与之前大不相同。早前,投资者只要选对了某个行业,随便买哪只股票,大概率是能赚到钱的。但现在,市场很难有指数向上的趋势,必须通过挖掘结构性的机会才能赚钱,这就需要投资者对行业和公司有深度的研究。”因此,普通投资者更倾向于将钱交给专业的机构投资者来打理。

近两年,公募基金“抱团”优质白马股的现象愈演愈烈,而在业内人士看来,这种“抱团”似乎与基金业绩形成了一种相互捆绑的“正循环”。

一位大型公募基金人士告诉记者:“2015年、2016年以前,市场喜欢追小票、追‘黑马’,但是之后大家发现,在存量经济里,‘黑马’能走出来的概率越来越小,所以大家就越来越聚焦行业龙头,聚焦细分赛道的‘独角兽’,策略相对统一,重仓更加集中。尤其是现在大家对于优质公司的挖掘已经比较充分,很难以非常低估的价格去买。”

北京的一位基金经理表示,基金“抱团”白马股推高股价,股价上涨又提升基金业绩,而且会有新增资金认购这些业绩好的公募基金,公募基金拿到钱又继续买这些股票。股价和基金业绩之间的正循环确实是客观存在的,并且理论上这个循环可以无限延续。

在上海证券创新发展总部总经理刘亦千看来,公募基金的赚钱效应正是其专业价值的体现。“从我们做的统计来看,2019年主动股票基金业绩加权平均上涨49.74%。而且不论是从过去三年、五年的维度来看,公募基金相对股票市场都实现了丰厚的超额收益,为投资人赚取了更稳定回报。投资人信心提升,就会有更多资金进入。”此外,刘亦千认为,老百姓投资意识的觉醒和对公募基金价值更充分的认识,是更多普通投资者愿意参与到公募基金中来的原因之一。

而在业内人士看来,渠道的变化,正是让更多老百姓认识公募基金价值的背后推手。一方面,近几年来,随着智能手机的普及,支付宝上线余额宝等越来越多的基金产品,各类理财APP也不断接入买基金的端口,这拉近了杨姐这样不懂投资的人与基金之间的距离,“基金”不再作为一个高大上的存在让普通人望而却步,而是逐渐“飞入寻常百姓家”。

另一方面,银行渠道功不可没。银行作为居民理财的重要渠道,积累了大量的客户资源,在基金的销售和宣传方面,老百姓也更容易相信银行。此外,“赎旧买新”加剧了基金发行的盛况。据一位基金业人士透露,一些银行在基金销售完成后,会进行实时监测,一旦持有人持有该只基金的收益达到1%,理财经理就会打电话让客户赎回,有些购买金额小的,1%的收益甚至连申购赎回费都无法覆盖。赎回后,理财经理就会向客户推荐一些新发基金,这也是一些基金发行规模很大,但很短时间内规模就会缩水的重要原因。

“跑步前进”存隐忧

当前,不仅买基金的人多了,基民们的投资行为也更加理性。某大型基金公司人士表示,很多投资者买基金是认准了他们所看好的基金经理,和市场向上还是向下关系并不是很大,今年基金销售的火爆其实是优秀权益品牌的兑现。北京某基金公司人士也表示:“基民现在也不会一味地追涨杀跌,很多基民也会逆势布局。今年大盘一直在3000点以下震荡,大家认为这是布局的好时机。”

基金销售的火爆无论对投资者、基金公司还是银行来说都是好事,而基民的素质也在日益提高。看起来,公募基金行业正在“跑步前进”。

然而,南方某基金经理却隐约感觉到其中的风险。“今年市场集中发行了很多爆款基金,有的规模达到几百亿。市场风格总在不断变化,而基金经理本身的能力圈是有限的,如果一个基金经理管理的规模过大,对持有人来说并不是好事,当市场转向时,这些基金也会囿于规模过大而难以快速调整。”

基于此,这位基金经理对下半年的市场十分谨慎。“我现在会更多关注风险,也会把更多资源投到扩大自己能力圈和团队扩建方面。”他说。

前述北京基金经理也进一步表示,基金业绩和股价之间的正循环,理论上可以无限延续,但实际上很难,因为制约因素很多。“一方面,股价太高之后,大股东会倾向于减持,新增资金流入也会越来越少;另一方面,股价过高,‘抱团’会有所松动,对于利空也会更加敏感,只要有能够取代高位资金的行业或其他个股,资金就会分流。总之,这种纯靠资金推动的趋势是不稳定的结构,但是这种局面到底能持续多久很难判断。”

贾志也认为,接下来基金发行市场会有所降温。他表示:“相关统计显示,爆款基金频现的时候,市场热度也就相对比较高了。市场是周期性的,没有哪种状态会持续存在,因此要警惕随时可能到来的风险。此外,由于疫情对经济的影响客观存在,国外疫情也没有完全得到控制,后续可能会给下半年基金发行市场带来不利影响。”

贾志进一步提醒投资者,在认购新基金时,要明确自己的风险承受能力,尽量不要受情绪影响,跟风认购爆款基金。

往期精选

让你更懂ETF

离木鱼更近

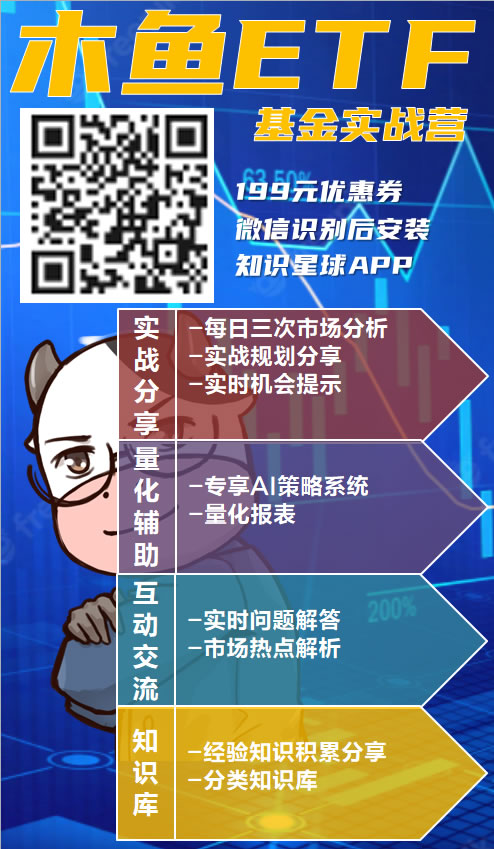

扫描二维码下载

木鱼ETF APP

|

|

|

| 数百篇图文视频每日更新 | 独家份额变化查询 | 独家PK工具 |

|

|

|

| 独家投资组合分析 | 独家大数据智能报表 | 木鱼问答 |

我们习惯分享

|

|

|

| 大数据主题分析 | 市场动态观察 | 战术战略总结 |

|

|

|

| 精选问题回答 | 每日报表复盘 |

值得你关注

|

|

| 木鱼ETF APP | 今日头条号 |

|

|

| 微信公众号 | 哔哩哔哩 |

|

|

| 小红书 | 快手 |

木鱼ETF 2020 版权所有 沪ICP备20003223号